- Der US-Dollar ist nach wie vor die weltweit wichtigste Reservewährung.

- Reservewährungen gelten meist als sicherer Hafen, in dem Anlegerinnen und Anleger ihr Vermögen in Zeiten höherer Marktunsicherheit schützen können.

- Die Stabilität und Stärke der USA sowie die Unabhängigkeit und Glaubwürdigkeit ihrer Zentralbank, der US Federal Reserve, machen die amerikanische Währung noch attraktiver.

„Seit dem Zweiten Weltkrieg ist der US-Dollar eine bedeutende Reservewährung.“

Reservewährungen gelten weltweit meist als sicherer Hafen, in dem Anlegerinnen und Anleger ihr Vermögen in Zeiten höherer Marktunsicherheit schützen können. Doch warum ist der US-Dollar seit so langer Zeit die wichtigste Währung der Welt? Und: Könnten andere Währungen dem Greenback Konkurrenz machen?

Die anhaltende internationale Bedeutung des US-Dollar hat vor allem drei Ursachen: Zum einen gelten die USA seit Langem als starke, souveräne Nation mit robustem und anhaltendem Wirtschaftswachstum. Zum anderen sind die USA – ihre Regierung und ihre Institutionen – demokratisch und genießen das Vertrauen der Welt. Und letztlich spielt auch Trägheit eine Rolle: Die Struktur des globalen Finanzwesens, die auf dem US-Dollar und den US-Kapitalmärkten aufbaut, lässt sich nicht ohne Weiteres umbauen. Einige dieser Eigenschaften treffen auch auf konkurrierende Länder zu, doch nur die USA haben alle drei Vorteile auf ihrer Seite.

Der Dollar hat als Reservewährung etwas an Bedeutung verloren

Allerdings hat der Dollar in den letzten Jahrzehnten vor allem aufgrund der Globalisierung und des Wachstums anderer Volkswirtschaften als Reservewährung etwas an Boden verloren. Für das globale Finanzsystem war diese Entwicklung durchaus positiv: Mit dem Wachstum der Weltwirtschaft ist auch das Volumen der weltweiten Kapitalströme und des internationalen Handels rasant gewachsen.

Die Nachfrage nach Reservewährungen ist im Zuge der Globalisierung gestiegen und überschreitet allmählich die Fähigkeit der USA, des einzigen Emittenten des US-Dollar, diese zu befriedigen. Seit der Einführung des Euro in den Neunzigerjahren haben sich einige internationale Transaktionen auf den Euro und – in deutlich geringerem Maße – auf andere Industrieländerwährungen wie den japanischen Yen und das britische Pfund verlagert. Seit einigen Jahren gewinnt auch der chinesische Yuan im internationalen Handel an Bedeutung, allerdings immer noch auf sehr niedrigem Niveau.

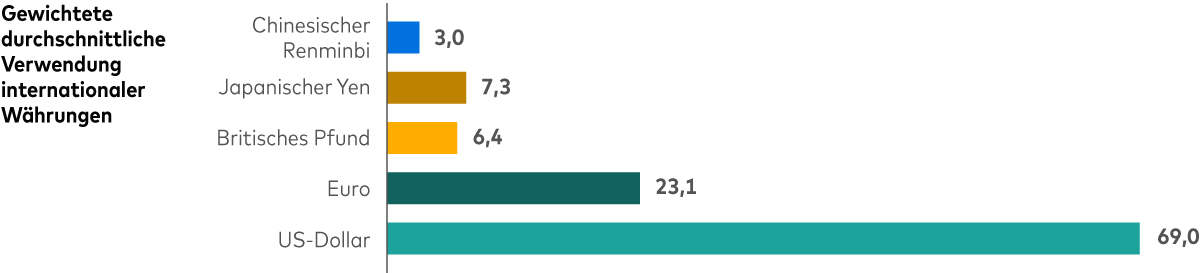

Auf den Punkt gebracht: Solange nicht irgendeine andere Währung in erheblichem Umfang als globale Reservewährung eingesetzt wird, ist die Vorherrschaft des Dollar nicht in Gefahr. Zwar haben einige Länder zuletzt angekündigt, den Dollar aus ihren Handelsverträgen auszuklammern, dennoch bleibt die US-Währung in internationalen Transaktionen dominant (siehe Grafik).

Die Führungsrolle des US-Dollar ist unangefochten

Hinweise: Das Diagramm zeigt die Bedeutung einzelner Währungen im internationalen Handel anhand eines gewichteten Durchschnitts der folgenden fünf Kennzahlen: Anteil der Währung an den weltweit ausgewiesenen Reserven (25%), Volumen der Devisentransaktionen (25%), Emission von Fremdwährungsschuldtiteln (25%), Forderungen in Fremdwährung und im internationalen Bankgeschäft (12,5%) und Verbindlichkeiten in Fremdwährung und im internationalen Bankgeschäft (12,5%). Der Renminbi ist die Währung Chinas, der Yuan ist die Haupteinheit dieser Währung.

Quelle: Berechnungen der US-Notenbank auf Grundlage von Daten des Internationalen Währungsfonds, der Bank für Internationalen Zahlungsausgleich und von Refinitiv; Stand: zum 31. Dezember 2022

Folgen der Dollar-Dominanz

Die dominante Rolle des Greenback sorgt für hohe Nachfrage nach US-Anleihen, und von dieser Nachfrage profitieren US-Unternehmen und Verbraucher durch Liquidität und Währungsstabilität. Theoretisch können sie sich außerdem zu günstigeren Konditionen, also zu niedrigeren Zinssätzen, verschulden als andere Länder. Einige Schätzungen beziffern die Zinsersparnis auf rund 1%; multipliziert mit den rund 8 Billionen US-Dollar – also dem Volumen von US-Staatsanleihen im Besitz ausländischer Investoren –, entspricht dies etwa 80 Milliarden Dollar pro Jahr.

Als Emittent der Weltreservewährung verfügt die US-Regierung über eine weitere Einnahmequelle: sogenannte Seigniorage-Einnahmen, also durch den Druck neuer Dollar-Noten entstehende Kaufkraft. Etwa die Hälfte der im Umlauf befindlichen Dollar-Banknoten und -Münzen im Wert von insgesamt 2,3 Billionen US-Dollar zirkuliert außerhalb der USA. Und da die Weltwirtschaft im Durchschnitt um 3% pro Jahr wächst, beläuft sich der Anteil des neu gedruckten Geldes, der ins Ausland fließt, nach aktuellen Daten der US-Notenbank (Fed) von 31. Dezember 2022 auf etwa 35 Milliarden US-Dollar.

Und noch einen Vorteil bringt die Weltreservewährung ihrem Emittenten, der sich allerdings auch in einen Nachteil verwandeln kann: In turbulenten Zeiten fliehen Anlegerinnen und Anleger in sichere Häfen, also steigt die Nachfrage nach dem US-Dollar und Dollar-Staatsanleihen. Versucht die US-Regierung, die Wirtschaft anzukurbeln, ist diese Nachfrage ein Vorteil.

Die Flucht in sichere Häfen führt zu sinkenden Zinsen, wenn die Fed auf einen expansiveren Kurs umschwenken will, und schafft so Spielraum für staatliche Impulse durch sinkende Kreditkosten. Dagegen führt dieselbe Flucht in normaleren Zeiten zu einer Aufwertung des US-Dollar, der amerikanische Waren im Ausland verteuert und damit zum Nachteil wird.

Grundsätzlich hat der Reservestatus des US-Dollar für die USA also mehr Vorteile als Nachteile. Die Dominanz ihrer Währung ist für die USA jedoch kein reiner Selbstzweck. Es sind die Stabilität und die Stärke der USA sowie die Unabhängigkeit und Glaubwürdigkeit ihrer Zentralbank, der US Federal Reserve, die die amerikanische Währung attraktiv machen und andere Länder veranlassen, sie als internationale Währung ihrer Wahl zu verwenden.

Wichtige Hinweise zu Anlagerisiken

Der Wert der Investitionen und die daraus resultierenden Erträge können steigen oder fallen, und Investoren können Verluste auf ihrer Investitionen erleiden.

Wichtige allgemeine Hinweise

Nur für professionelle Anleger (nach den Kriterien der MiFID II-Richtlinie), die auf eigene Rechnung investieren (einschließlich Verwaltungsgesellschaften (Dachfonds) und professionelle Kunden, die im Namen ihrer diskretionären Kunden investieren). In der Schweiz nur für professionelle Anleger. Nicht für die öffentliche Verbreitung bestimmt.

Die hier enthaltenen Informationen sind nicht als Angebot oder Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren in irgendeiner Gerichtsbarkeit zu verstehen, in der ein solches Angebot oder eine solche Aufforderung rechtswidrig ist, oder gegenüber Personen, gegenüber denen ein solches Angebot oder eine solche Aufforderung gesetzlich nicht gemacht werden darf, oder wenn derjenige, der das Angebot oder die Aufforderung macht, dafür nicht qualifiziert ist. Die Informationen stellen keine Rechts-, Steuer- oder Anlageberatung dar. Sie dürfen sich deshalb bei Anlageentscheidungen nicht auf den Inhalt verlassen.

Die hier enthaltenen Informationen dienen lediglich zu Bildungszwecken und stellen keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Anlagen dar.

Im EWR herausgegeben von der Vanguard Group (Ireland) Limited, die in Irland von der irischen Zentralbank reguliert wird.

In der Schweiz herausgegeben von Vanguard Investments Switzerland GmbH.

Herausgegeben von Vanguard Asset Management, Limited, die in Großbritannien von der Financial Conduct Authority zugelassen ist und von ihr reguliert wird.

© 2024 Vanguard Group (Irland) Limited. Alle Rechte vorbehalten.

© 2024 Vanguard Investments Switzerland GmbH. Alle Rechte vorbehalten.

© 2024 Vanguard Asset Management, Limited. Alle Rechte vorbehalten.